Tabla de Contenidos:

ToggleEstudio de Viabilidad

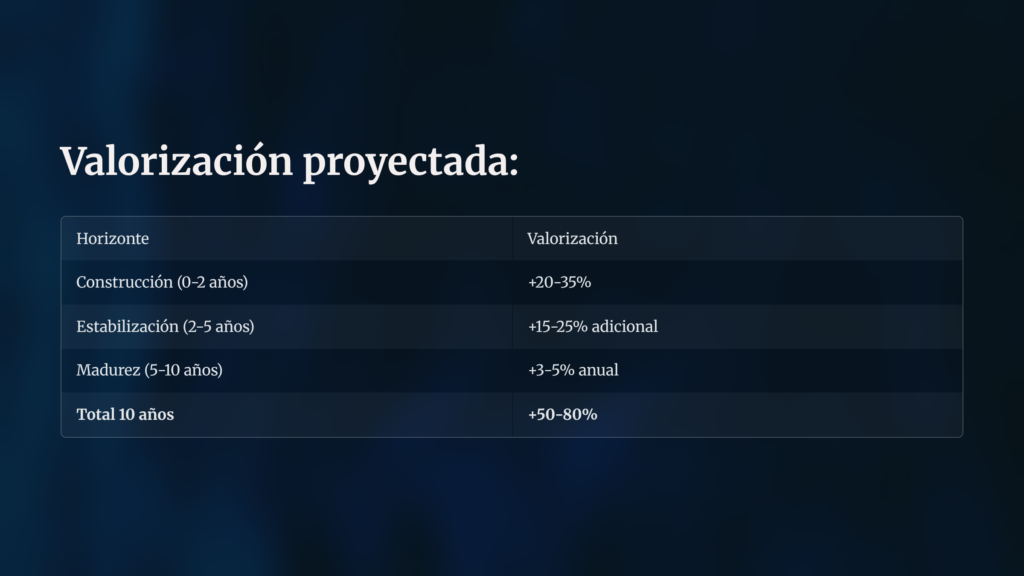

El modelo condo hotel representa una oportunidad de inversión atractiva en Argentina, con rentabilidades proyectadas del 7-10% anual que duplican las del alquiler tradicional (3-4%), respaldadas por una brecha estructural entre demanda turística creciente (+5.8% anual) y oferta hotelera limitada (+2% anual).

Las regiones más prometedoras son Puerto Iguazú, Bariloche y Mendoza, cada una con fundamentos sólidos de ocupación, conectividad y potencial de valorización. El segmento inversor con mayor afinidad al producto son familias con ahorro dolarizado y profesionales independientes, quienes valoran la gestión pasiva total y el respaldo de marcas hoteleras reconocidas.

El principal desafío reside en la iliquidez del mercado secundario y la volatilidad macroeconómica argentina.

La brecha estructural genera oportunidad

Demanda turística:

El turismo argentino presenta una brecha significativa entre demanda y oferta que proyecta mantenerse durante la próxima década. Según datos del WTTC, la demanda turística crecerá al 5.8% anual mientras la oferta hotelera aumentará solo 2% anual, generando un déficit de habitaciones que favorece nuevas inversiones.

Durante la temporada verano 2025, Argentina recibió 28.1 millones de turistas con un gasto de 8.7 billones de pesos (CAME). El turismo receptivo internacional en diciembre 2024 alcanzó 581,600 visitantes, con Brasil (22.5%), Europa (15.2%) y Chile (15.1%) como principales mercados emisores (INDEC).

La ocupación hotelera por región muestra marcadas diferencias:

El informe Newmark 2024 reveló que la ocupación promedio en hoteles 4-5 estrellas fue 49%, el peor registro post-pandemia. Sin embargo, esto refleja más la apreciación cambiaria que afectó el turismo receptivo que una debilidad estructural del mercado. La Secretaría de Turismo registra 87 proyectos hoteleros en desarrollo para 2025, incluyendo 29 nuevas construcciones que agregarán +6,500 habitaciones.

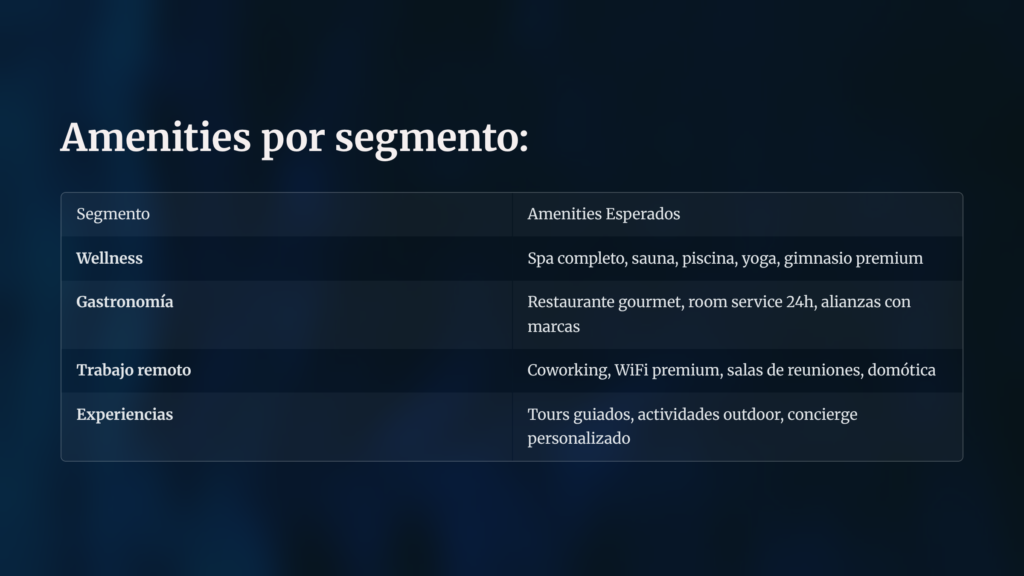

El turista actual prioriza experiencias sobre alojamiento básico

Las preferencias del viajero post-pandemia transformaron el mercado. Según Booking.com, 60% de los argentinos busca experiencias gastronómicas auténticas, 51% prioriza descanso sin interrupciones, y 49% busca alojamientos con innovación sustentable.

La distribución por tipo de turismo según WTTC muestra predominio del ocio (72.9% del gasto) sobre negocios (27.1%). La estadía promedio nacional es de 2.1-2.3 noches, extendiéndose a 4-5 noches en Patagonia y hasta 15.7 noches para turistas europeos.

Las tendencias de largo plazo más relevantes para condo hoteles incluyen:

- Gastroturismo: Destinos con oferta enológica (Mendoza) y culinaria diferenciada

- Bleisure: Combinación trabajo-placer favorece hoteles con infraestructura de coworking

- Sustentabilidad: Amérian ya tiene 6 hoteles con ecoetiqueta “Hoteles Más Verdes”

- Turismo del sueño: Demanda de experiencias de descanso premium

El comportamiento de compra cambió radicalmente: la anticipación de compra se redujo de 180+ días a máximo 90 días (CVC Corp), con mayor búsqueda de flexibilidad y cancelaciones sin costo.

Amérian lidera el modelo, pero hay espacio para nuevos jugadores

Amérian Hoteles es el pionero y líder del modelo condo hotel en Argentina desde 2012. Con 23 hoteles operativos y más de 1,800 habitaciones, proyecta rentabilidades del 7% anual para inversores. Su pipeline incluye proyectos en Carlos Paz, Jujuy (2026), Mendoza y Bariloche (2028).

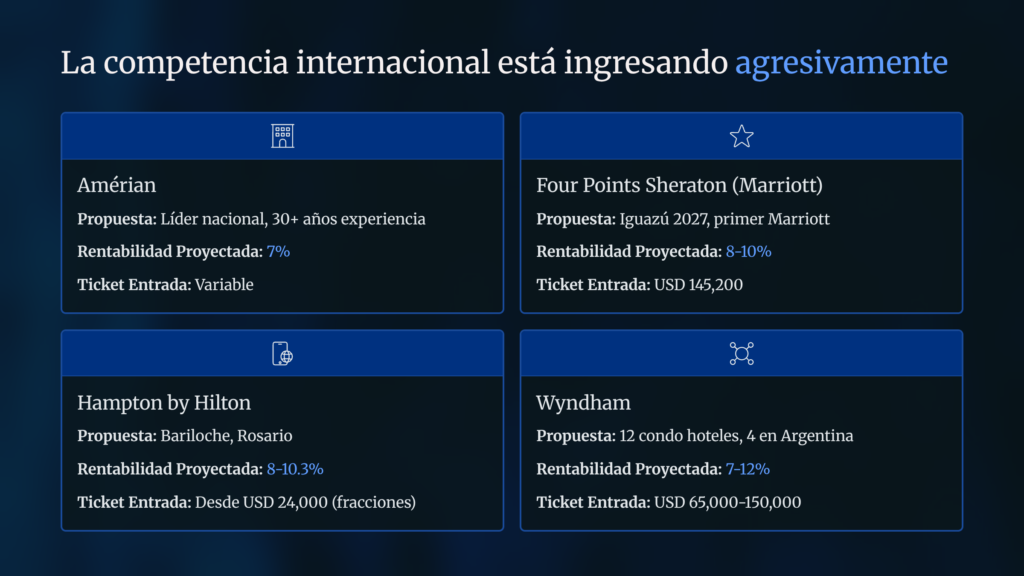

La competencia internacional está ingresando agresivamente:

Las brechas de oferta identificadas por región incluyen:

- Neuquén/Vaca Muerta: Turismo corporativo petrolero con déficit crítico de oferta

- Puerto Iguazú: Sin presencia previa de Marriott, proyección de crecimiento 30 años

- Bariloche: Demanda supera oferta en ambas temporadas

- Mendoza interior: Ruta del Vino sin oferta hotelera suficiente

Solo el 10% de las 120,000 habitaciones hoteleras de Argentina son operadas por cadenas internacionales, dejando amplio espacio para consolidación.

Conectividad favorece a Buenos Aires, pero las provincias mejoran

La infraestructura de conectividad determina la viabilidad de cada destino. El sector aerocomercial registró 4.56 millones de pasajeros en enero 2025, récord histórico con crecimiento del 12% interanual (ANAC).

Ranking de conectividad aérea:

- Buenos Aires (Ezeiza/Aeroparque): Hub principal con 85% de vuelos internacionales

- Córdoba: Segundo hub, vuelos directos a Río de Janeiro (+102% crecimiento)

- Mendoza: Conexión Santiago de Chile (+86% crecimiento), puerta a los Andes

- Iguazú: Triple Frontera, flujo turístico constante

- Bariloche: Vuelos directos a Brasil

- El Calafate: Nueva conexión Santiago de Chile (+9,742% crecimiento)

El Plan de Inversión Aeroportuaria 2024-2025 contempla USD 500+ millones para modernizar 13 aeropuertos, incluyendo ampliaciones en Ezeiza, Aeroparque, Tucumán y Córdoba.

Las rutas internacionales sin pasar por Buenos Aires muestran el mayor crecimiento: Rosario-Río (+362%), Jujuy-conexiones internacionales (+393%), lo que descentraliza el flujo turístico hacia provincias.

Rentabilidades del 6-10% superan alternativas tradicionales

Los indicadores económicos favorecen el modelo condo hotel frente a alternativas tradicionales.

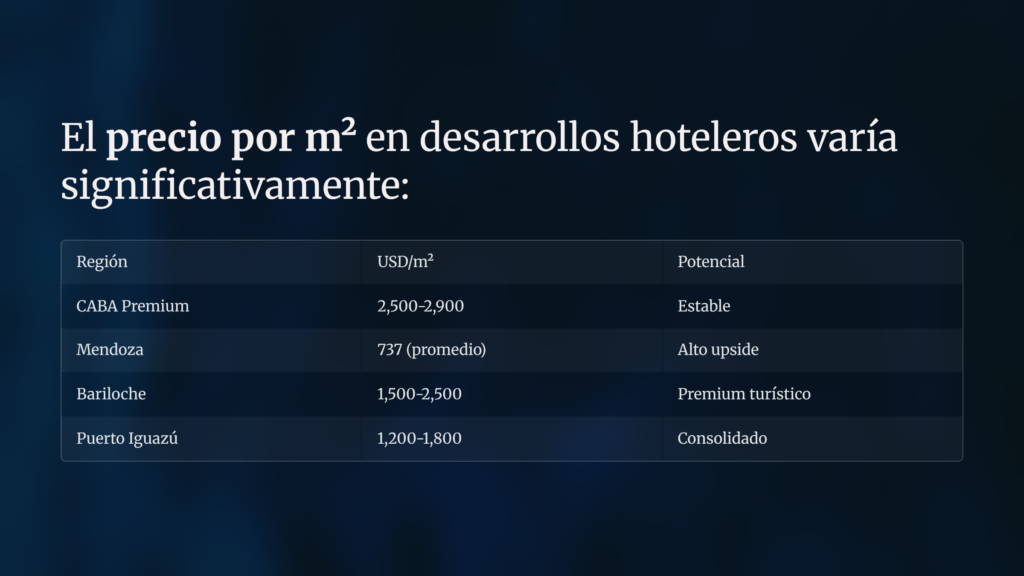

El costo de construcción para hoteles 3-4 estrellas oscila entre USD 1,500-2,500/m², habiendo aumentado 69% en dólares durante 2024 (26% materiales + 116% mano de obra).

El tipo de cambio impacta directamente: Argentina pasó de precios 36% por debajo del promedio regional (2023) a 13% por encima (2024), afectando el turismo receptivo. Sin embargo, una eventual corrección cambiaria beneficiaría significativamente la ocupación.

Marco legal en transición tras DNU 70/2023

El DNU 70/2023 derogó la Ley 26.356 de Tiempo Compartido y la Ley 18.828 de Reglamentación Hotelera, creando un vacío normativo parcial. Sin embargo, el Código Civil y Comercial mantiene vigentes las normas sobre tiempo compartido como derecho real (Arts. 2087-2102).

Las figuras jurídicas preferidas para estructurar condo hoteles son:

Fideicomiso Inmobiliario (Recomendada)

- Patrimonio separado e inembargable

- Flexibilidad para administrar y distribuir utilidades

- Permite fraccionar habitaciones (1/4, 1/2, 1/6)

- Los inversores son fiduciantes-beneficiarios

Propiedad Horizontal Especial

- Escritura individual por unidad funcional

- Reglamento de copropiedad con afectación hotelera

- Título de propiedad real registrable

El régimen fiscal para inversores incluye:

- IVA: 21% sobre venta de obras sobre inmueble propio

- Ganancias: Renta hotelera tributa como primera categoría; enajenación al 15% cedular

- Bienes Personales: Alícuota reducida 2024-2027 (0.5%-1.25%)

- Inversores no residentes: Alícuota efectiva sobre venta del 17.5%

La habilitación hotelera es ahora competencia provincial exclusiva. Cada jurisdicción tiene normativas propias: CABA (Ley 4631), Provincia de Buenos Aires (Decreto 659/2007), y así sucesivamente.

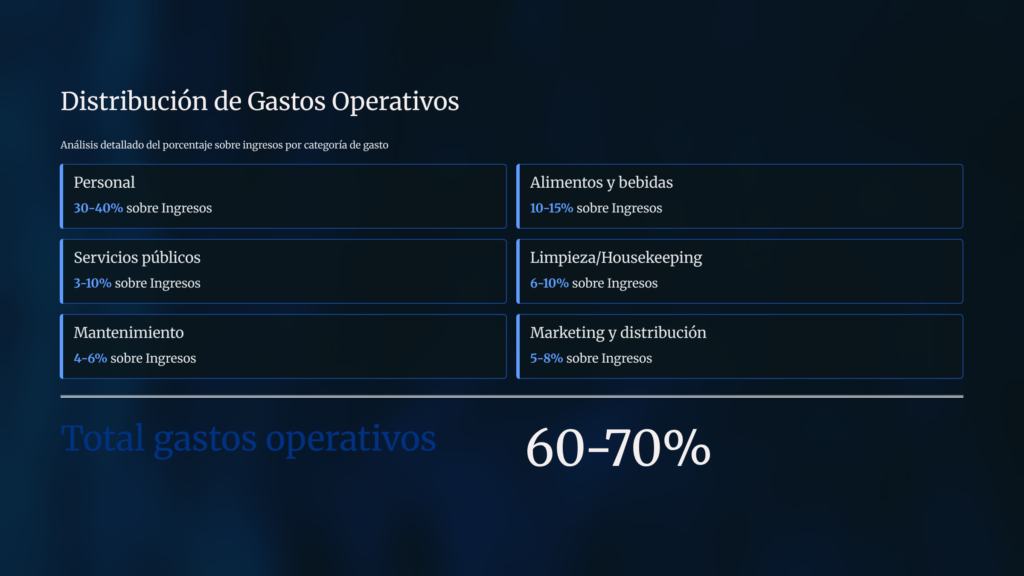

Estructura de costos operativos permite márgenes saludables

La estructura típica de gastos operativos en hotelería argentina:

El fee de administración de cadenas hoteleras oscila entre 3-5% de ingresos, más royalty adicional (2-3%) para franquicias internacionales. En el modelo pool de renta, el hotel deduce costos operativos de ingresos brutos y distribuye utilidades netas proporcionales a cada propietario.

La inflación (31.3% interanual a octubre 2025) requiere ajustes tarifarios mensuales/trimestrales para mantener márgenes.

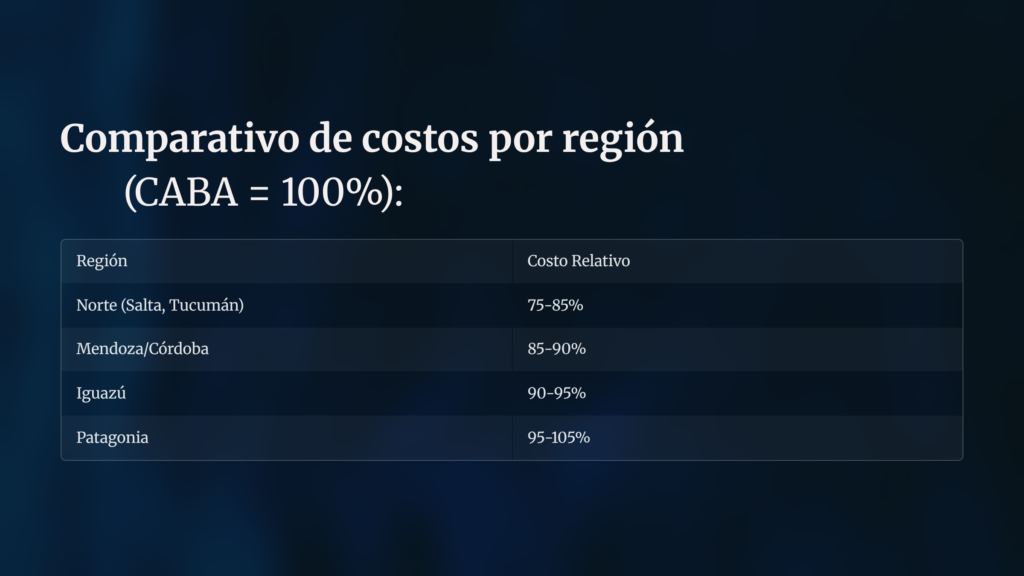

Patagonia Sur ofrece el menor riesgo estructural

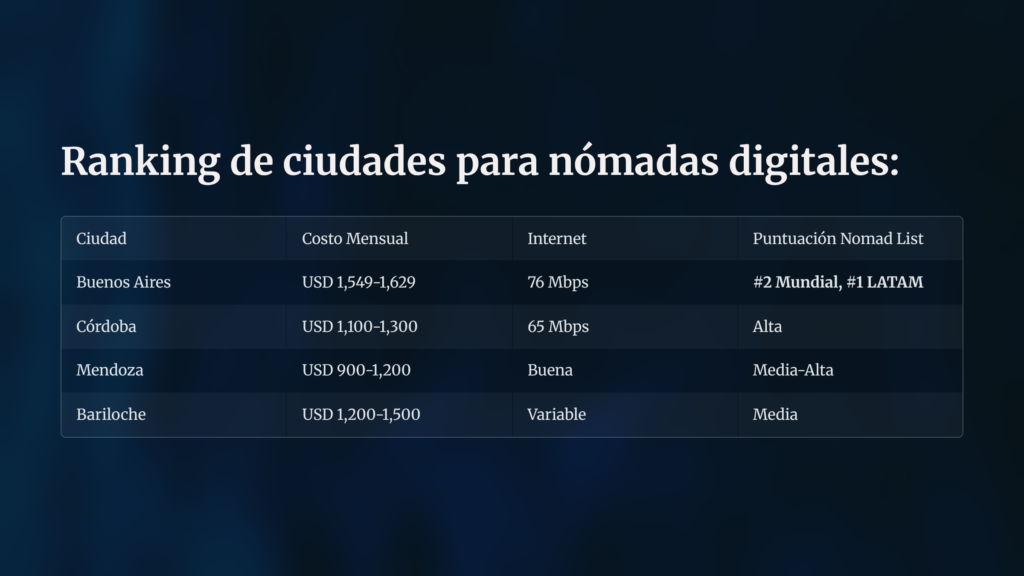

Buenos Aires, #2 mundial para nómadas digitales

Argentina ofrece una visa de nómada digital desde 2022: 180 días prorrogables a 1 año, costo aproximado USD 200, trámite 100% online. Los nómadas con ingresos extranjeros no pagan impuestos locales sobre ganancias globales.La infraestructura de conectividad varía significativamente:- 5G: Cobertura efectiva 9%, concentrada en AMBA

- Fibra óptica: 40.8% de hogares conectados

- Buenos Aires promedio: 76 Mbps

- Brecha digital: 40% de zonas rurales sin internet

Buenos Aires cuenta con más de 36 coworkings establecidos (La Maquinita, WeWork, ÁreaTres, Urban Station) y una comunidad activa de nómadas con meetups regulares. Para condo hoteles, esto representa demanda de estadías extendidas y amenities de trabajo remoto.

Diferenciarse requiere marca, amenities y transparencia

La propuesta de valor diferencial para competir efectivamente debe incluir:

Respaldo de marca hotelera reconocida

- Aporta canales de distribución global, programas de lealtad, eficiencia operativa

- Mejora ocupación 15-25% vs hoteles independientes

- Facilita financiamiento y reventa

Ventajas vs alquiler tradicional:

- Rentabilidad 2-3x superior (7% vs 3-4%)

- Sin gestión de inquilinos ni mantenimiento

- Tarifas se actualizan diariamente (protección inflación)

- Pool de renta diversifica riesgo de vacancia

- Venta posible sin afectar rentabilidad corriente

El posicionamiento recomendado depende del segmento: “Premium Internacional” para alto patrimonio (Marriott, Hilton), “Accesible Nacional” para primeros inversores (Amérian, Mérit), y “Sustentable/ESG” para inversores conscientes.

Tres escenarios proyectan ROI entre 3.2% y 10.8%

Para una inversión de referencia de USD 120,000 (habitación completa 4 estrellas, ADR USD 100/noche):

Escenario Base (Realista)

- Ocupación: 55% (201 noches/año)

- Ingresos brutos: USD 20,100

- Costos operativos (60%): -USD 12,060

- Utilidad neta: USD 7,236

- ROI anual: 6.0%

- Payback: 16-18 años

Escenario Conservador (Pesimista)

- Ocupación: 40% (146 noches/año)

- ADR: USD 85 (presión competitiva)

- Utilidad neta: USD 3,847

- ROI anual: 3.2%

- Payback: 31-35 años

- Contexto: Crisis económica, peso muy apreciado

Escenario Optimista

- Ocupación: 72% (263 noches/año)

- ADR: USD 120 (tarifas premium)

- Utilidad neta: USD 12,940

- ROI anual: 10.8%

- Payback: 9-11 años

- Contexto: Devaluación competitiva, boom turismo receptivo

Sensibilidad: Cada 5% de ocupación adicional = ±0.9% en ROI. Una devaluación del 20% podría impulsar turismo receptivo +15-25%.

Mercado secundario ilíquido requiere horizonte de largo plazo

El mercado secundario de unidades condo hotel en Argentina es incipiente y poco líquido. No existen plataformas especializadas consolidadas; los canales disponibles son el operador hotelero, portales tradicionales (Zonaprop, Argenprop) y contactos directos.

Plazos estimados de venta:

- Unidad en operación: 6-18 meses

- Unidad en construcción: 3-6 meses

- Hotel completo: 12-24 meses

Opciones de salida:

- Reventa a otros inversores: Principal mecanismo, cesión de contrato o escritura

- Venta al operador: Algunos contratos incluyen derecho de preferencia

- Reconversión: Baja viabilidad, mayoría de contratos obligan permanencia en pool

- Cesión de derechos fiduciarios: Proceso más simple que venta inmobiliaria

Mitigantes recomendados:

- Seleccionar marca sólida con canales de distribución global

- Diversificar en múltiples destinos/operadores

- Planificar horizonte mínimo de 5-7 años

- Verificar cláusulas de salida en contrato de fideicomiso

Familias con ahorro dolarizado, el segmento de mayor potencial

Los perfiles de inversores con mayor afinidad al producto condo hotel:

Tier 1 – Máxima Prioridad

Familias con ahorro dolarizado (USD 100K-500K)

- Edad decisor: 40-60 años, perfil conservador

- Motivaciones: preservación de capital, uso personal + renta, legado familiar

- Ticket: USD 100,000-200,000

- Ciclo de decisión: 6-12 meses

- Canales: referidos (63%), eventos presenciales, prensa especializada

Profesionales independientes (médicos, abogados, contadores)

- Edad: 35-55 años, ingresos altos estables

- Motivaciones: diversificación, rentabilidad sin gestión, título de propiedad

- Ticket: USD 65,000-150,000

- Ciclo de decisión: 3-6 meses

- Canales: LinkedIn, webinars, eventos de networking sectorial

Tier 2 – Alto Potencial

Pequeños ahorristas (USD 30K-80K)

- Edad: 25-54 años, 72% hombres en menores de 34

- Motivaciones: alternativa al dólar “colchón”, primer paso inmobiliario

- Ticket: USD 25,000-80,000 (fracciones 1/2, 1/4, 1/6)

- Canales: Instagram, YouTube, portales inmobiliarios

Inversores chilenos y uruguayos

- Perfil: empresarios y profesionales buscando diversificación geográfica

- Motivaciones: precios argentinos en mínimos históricos, oportunidad de apreciación

- Ticket: USD 100,000-200,000+

- Canales: partnerships con brokers locales, presencia en ferias

Tier 3 – Oportunístico

Inversores brasileños: Interés creciente por precios competitivos y destinos complementarios (Mendoza, Patagonia). Ticket USD 150,000-300,000.

Fondos institucionales: Requieren due diligence exhaustivo, tickets USD 1M-50M+, interés en portafolios diversificados con marcas internacionales.

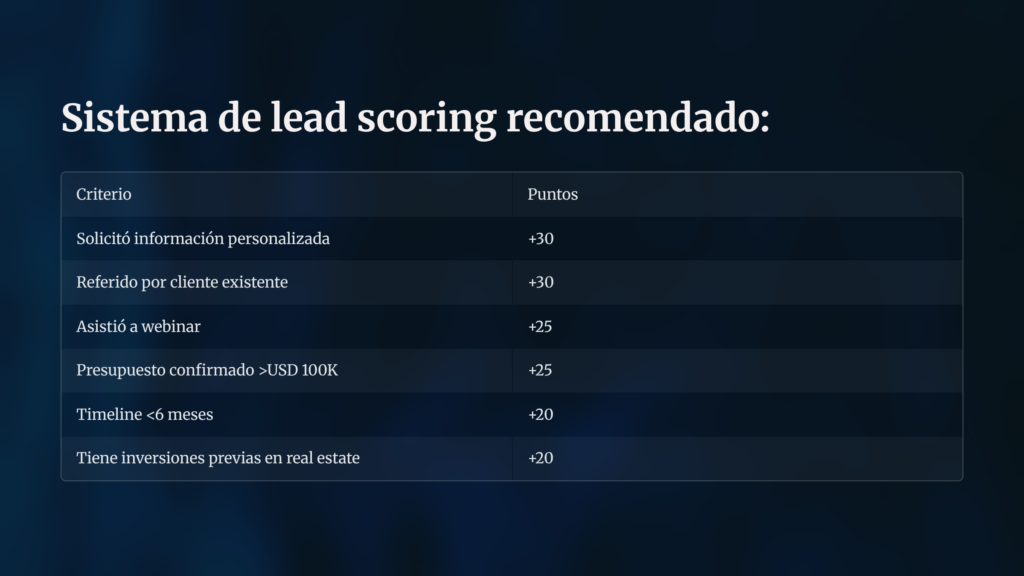

CRM y lead scoring son críticos para ciclos de venta largos

La comercialización de condo hoteles requiere bases de datos segmentadas por tres razones fundamentales:

- Ticket alto = ciclo largo: Inversiones de USD 65,000-150,000+ requieren múltiples touchpoints durante 3-9 meses

- Audiencia específica: Solo 0.5-1% de leads inmobiliarios convierten sin nurturing

- Personalización crítica: Diferentes perfiles requieren mensajes distintos

Sistema de lead scoring recomendado:

Clasificación: Hot Lead (>80 pts) → ventas inmediato; Warm Lead (50-79 pts) → nurturing intensivo; Cold Lead (<50 pts) → contenido automatizado.

Herramientas CRM recomendadas:

- HubSpot: RE/MAX Romania logró +114% leads, +24% clientes. Versión gratuita disponible.

- Salesforce: Para operaciones de mayor escala (equipos >10 personas)

- Tokko Broker: Especializado en mercado argentino

Compliance Ley 25.326: Requiere consentimiento explícito, checkbox no pre-marcado, link de desuscripción visible, y registro de base ante AAIP.

Puerto Iguazú, Bariloche y Mendoza lideran las oportunidades

El modelo condo hotel en Argentina presenta una ventana de oportunidad única dada la brecha estructural entre demanda turística creciente y oferta hotelera limitada. Las rentabilidades proyectadas del 6-10% anual duplican las del alquiler tradicional, mientras la gestión profesional elimina la fricción operativa que disuade a muchos inversores inmobiliarios.

Las 3 regiones más prometedoras

- Puerto Iguazú: Ocupación 70-80% todo el año, proyección de crecimiento 30 años, entrada de Marriott valida el destino. Ticket entrada: USD 145,200 (Four Points).

- Bariloche: Doble temporada (invierno/verano) maximiza ocupación, turismo consolidado nacional e internacional, demanda supera oferta. Amérian y Hilton expandiendo.

- Mendoza: Enoturismo en crecimiento sostenido, bajo riesgo climático, costos operativos 85-90% de CABA, conectividad Chile (+86% crecimiento).

Principales oportunidades y riesgos

Oportunidades:

- Gap demanda-oferta proyectado a 10 años (5.8% vs 2%)

- 87 proyectos de inversión hotelera en 2025

- Buenos Aires #2 mundial para nómadas digitales

- Precios inmobiliarios 20-30% bajo picos históricos

Riesgos:

- Iliquidez del mercado secundario

- Volatilidad cambiaria y peso apreciado afecta turismo receptivo

- Dependencia de la gestión del operador hotelero

- Inflación erosiona márgenes si no se traslada a tarifas

Segmentos más rentables

- Familias con ahorro dolarizado: Ticket promedio USD 100-200K, alta conversión

- Profesionales independientes: Ticket USD 65-150K, ciclo decisión corto

- Inversores chilenos/uruguayos: Oportunidad de captación internacional

Estrategias de marketing recomendadas

- Canales primarios por segmento: LinkedIn + webinars para profesionales; referidos + eventos presenciales para familias; Instagram/YouTube para ahorristas

- Lead nurturing: Secuencias de email de 30-60 días con contenido educativo → casos de éxito → propuesta personalizada

- Tasa conversión objetivo: 2-3% (sobre benchmark industria de 0.5-1%)

TIER 1 – CIUDADES PRIORITARIAS (Máxima concentración de perfiles target)

1. CABA – Zonas Norte y Premium

Barrios específicos: Belgrano, Núñez, Palermo, Recoleta, Puerto Madero, Colegiales

Por qué:

- Mayor ingreso per cápita del país, con brecha del 260% vs provincias más bajas

- Corredor norte desde Callao hasta General Paz tiene el mejor bienestar económico y social

- Concentración masiva de profesionales independientes (médicos, abogados, contadores)

- Puerto Madero lidera como barrio más caro de Latinoamérica con USD 5,921/m²

Formato sugerido:

- Eventos en hoteles boutique (Palermo, Recoleta)

- Desayunos ejecutivos en clubes (Jockey Club, Club Francés)

- Webinars híbridos con sede física premium

Horarios óptimos: Miércoles/jueves 18:30-20:30hs (post horario laboral)

2. ZONA NORTE GBA – Corredor Premium

Localidades: Nordelta, Pilar (Ayres Plaza, Fincas del Lago, Highland Park), San Isidro, Vicente López

Por qué:

- Más de 440 barrios cerrados de alto poder adquisitivo identificados oficialmente

- 67% de urbanizaciones cerradas se ubican en eje norte del AMBA históricamente más acomodado

- Concentración de familias con ahorro dolarizado (perfil ideal para condo hotel)

- Fácil acceso desde Panamericana

Formato sugerido:

- Eventos en el propio Nordelta (Centro Comercial, hoteles Howard Johnson)

- Desayunos en country clubs con invitación exclusiva

- Alianzas con administraciones de countries

Target específico: Familias empresarias, ejecutivos con hijos, ticket USD 150K-300K

3. ROSARIO (Santa Fe)

Zonas: Puerto Norte, Av. Pellegrini/Oroño, Fisherton, barrios cerrados Funes (Kentucky, otros)

Por qué:

- Santa Fe tiene buen nivel de ingresos por matriz productiva fuerte con cereales y oleaginosas

- Boom de barrios cerrados con familias de alto poder adquisitivo, empresarios y gerentes trasladados

- Las Malvinas en Rosario: USD 2,250/m², 9° barrio más caro de Latinoamérica

- 3ra ciudad más poblada de Argentina (casi 1 millón habitantes)

Formato sugerido:

- Eventos en hoteles céntricos (Puerto Norte Rosario, Howard Johnson)

- Alianzas con Bolsa de Comercio Rosario (contacto empresario)

- Charlas en coworkings premium

Target específico: Empresarios agropecuarios, comerciantes mayoristas, profesionales independientes

4. CÓRDOBA Capital

Zonas: Nueva Córdoba, Cerro de las Rosas, Country Jockey Club, Villa Allende

Por qué:

- 2da economía provincial, nivel alto de ingresos por soja/maíz/ganadería y asentamientos industriales en Ruta 9

- Country Jockey Club: USD 1,900/m², 12° barrio más caro de Latinoamérica

- Sede de 30+ universidades, alta concentración de profesionales

- Conectividad aérea internacional (vuelos directos a Brasil)

Formato sugerido:

- Eventos en hoteles céntricos (NH Córdoba Panorama, Holiday Inn)

- Charlas en Consejo Profesional de Ciencias Económicas Córdoba

- Alianzas con cámaras empresarias

Target específico: Profesionales independientes jóvenes (35-50 años), inversores con perfil conservador

TIER 2 – CIUDADES SECUNDARIAS (Alta prioridad, menor volumen)

5. MENDOZA Capital + Valle de Uco

Zonas: Ciudad: Luján de Cuyo, Godoy Cruz. Valle: Tunuyán, Tupungato

Por qué:

- Ingreso medio neto $51,749, pero con fuerte desarrollo enoturístico

- Destino #3 recomendado en estudio previo (turismo estable + conectividad Chile)

- Concentración de inversores inmobiliarios y turísticos

- Cercanía con Chile amplía base de inversores extranjeros

Formato sugerido:

- Eventos en bodegas premium (experiencia diferencial)

- Alianzas con operadores turísticos locales

- Timing: temporada baja turística (mayo-agosto) para mayor asistencia local

Target específico: Inversores con interés en turismo enológico, chilenos con capital en Argentina

6. NEUQUÉN Capital + Vaca Muerta

Zonas: Neuquén capital, Cutral Có, Plaza Huincul, Añelo

Por qué:

- Neuquén 2da provincia donde más rinde el salario, solo 4.2% por debajo de Santa Cruz

- Recursos petroleros/mineros generan ingresos per cápita altos

- Déficit crítico de oferta hotelera (mencionado en estudio previo)

- Flujo constante de ejecutivos petroleros con alto poder adquisitivo

Formato sugerido:

- Eventos en hoteles corporativos (Hilton Garden Inn, Land Express)

- Timing: evitar paradas de producción

- Alianzas con cámaras petroleras

Target específico: Ejecutivos petroleros, inversores corporativos, empresarios de servicios

7. MAR DEL PLATA (Buenos Aires)

Zonas: Playa Grande, Los Troncos, Bosque Peralta Ramos

Por qué:

- Ciudad balnearia con mayor desarrollo turístico permanente

- Alta concentración de propietarios inmobiliarios con inversiones turísticas

- Tradición de condo hotel (experiencia previa del mercado)

- Estacionalidad permite eventos en temporada baja

Formato sugerido:

- Eventos marzo-mayo y septiembre-noviembre (post/pre temporada)

- Alianzas con Cámara de Turismo local

- Formato “retiro de inversión” (2 días, incluye alojamiento)

Target específico: Inversores inmobiliarios tradicionales buscando diversificación

TIER 3 – CIUDADES COMPLEMENTARIAS (Selectivo, alto potencial)

8. SANTA FE Capital

Buena composición productiva agropecuaria e industrial, pero menor concentración que Rosario. Recomendación: 1 evento anual post-evento Rosario (efecto spillover regional)

9. SALTA Capital

6ta en ranking de poder adquisitivo, 34.8% por debajo de Santa Cruz Oportunidad: Eventos ligados a lanzamiento de proyectos específicos en NOA (turismo aventura/cultural)

10. BARILOCHE

Destino turístico consolidado pero población permanente limitada Recomendación: Eventos en temporada baja (abril-junio) dirigidos a inversores de Buenos Aires que ya conocen el destino.

MATRIZ DE DECISIÓN: PRIORIZACIÓN EVENTOS 2025-2026

RECOMENDACIONES TÁCTICAS FINALES

Estrategia de Penetración por Etapas:

FASE 1 (Meses 1-6): Concentrar en CABA + Zona Norte GBA- 60% del presupuesto de eventos

- Validar mensajes y propuesta de valor

- Construir casos de éxito locales

- 30% del presupuesto

- Replicar formato validado

- Generar efecto demostración regional

- 10% del presupuesto

- Eventos selectivos en ciudades Tier 2-3

- Formato optimizado y automatizado

Alianzas Estratégicas Locales:

- Consejos Profesionales (médicos, contadores, abogados): acceso a matrículas segmentadas

- Cámaras empresarias: CAME, cámaras locales, federaciones

- Brokers inmobiliarios premium: Recoleta, Properati, Zonaprop partners

- Clubes de inversores: redes existentes de angel investors

KPIs por Evento:

- Asistencia: 25-40 personas (formato íntimo, alta conversión)

- Costo por lead: USD 150-250

- Tasa de conversión lead→reunión: 40-50%

- Tasa de conversión reunión→venta: 15-25%

- ROI objetivo: 1 venta cada 2-3 eventos = break-even positivo

En Base Sur Digital, creemos en liderar con el ejemplo. Aspiramos a ser agentes de cambio en la industria, educando y motivando a nuestros empleados, clientes y socios a reducir su consumo de papel y a adoptar prácticas sostenibles.

A través de la educación y la concientización, construimos una cadena de valor orientada a la conservación ambiental y a la reducción de la huella ecológica.